家電憑什么漲價?

2015年初,筆者曾經去往廣東佛山美的集團總部采訪。 為期兩天的行程里,我們分別采訪了這家公司的董事長——也就是方洪波本人、戰略負責人、國際業務負責人,去看生產線,與幾位不同部門的一線生產者交流。在這次采訪中,給筆者留下最深印象的有兩點: 首先,當時美的有不少員工在發了工資之后,選擇買入自家公司的股票,長期持有并且獲利,當時有人表示已經賺了一倍多的利潤。 2015年初是A股的科技股大牛市,賺一倍在當時不算多,但如果把時間拉長就會發現,當時雞犬升天的那些科技股,很多早已經跌成去了50%甚至是80%,而美的這幾年則在持續性上漲,2015年初至今股價漲了5倍多,每年還有大額分紅,堅持買自己家公司股票的員工,基本都發了財; 其次,當時美的家電產品已經可以實現25%+的毛利率,青島海爾則有27%+。考慮到彼時兩家企業的市場規模,這樣的數據已經非常亮眼。在隨后的幾年間,兩家企業的毛利率都提升至30%左右。 這意味著家電產品的價格在上漲,而成本一直在降低,幾年來持續上漲的家電價格也印證了這一點。 2016年末的大宗商品價格上漲,帶動了家電價格貫穿2016年底-2017年整年的跨年上漲;從2020年下半年開始,在銅、鋁、塑料等上游原料漲價的帶動下,空調、洗衣機、冰箱等家電價格再次快速上漲。 漲價,成了家電行業近年來常出現的新聞,也成就了幾家頭部企業連續多年的牛市。 向下轉嫁成本 曾經是“N大件”,但如今電器在家庭消費中所占的比重在不斷下降。 “買家電”這件事的重要性變得越來越低了。但空調、洗衣機、冰箱和電視們的價格卻開始貴起來。家電的漲價貨真價實,并且根本不以消費者的意志為轉移。 除了此前星星點點、不成規模的偶爾漲價,家用電器第一次系統性的漲價,開始于2016底-2017年。據中怡康線下月度監測數據顯示: 白電產品在2017年1~10月中,冰箱市場零售均價同比增長12.9%,達到3689元; 洗衣機零售均價同比增長10.4%,達到2632元; 空調零售均價同比增長6.7%,達到3764元。美的空調一臺價格上漲50~200元不等,格力單臺空調上漲50~100元不等; 黑電方面,不論互聯網品牌還是傳統彩電品牌產品價格都出現了大幅上調,全渠道市場彩電尺寸均價由2016年8月的61.8元/寸上漲至2017年9月的74.2元/寸,漲幅達20.1%。例如海信55寸4K電視由2016年最低2898元漲至2017年年初3499元,小米電視3s48寸由2016年1999元兩次漲價至2017年2月2599元; 廚電方面,數百廚電相關品牌先后多次向渠道發函漲價。 這一輪電器漲價潮貫穿2016-2017年,是家電行業多年來第一次大規模漲價。 到2020年,受疫情影響,中國家電銷售出現了大幅度的停滯與放緩,2021年開年開始,又重復了2017年的故事——原材料價格大漲,家電價格隨之大漲。 傳統上,家電的銷售、盈利情況與房地產市場強相關——賣出的房產越多,需要與之配套的家電就越多。 實際的情況是,近年來的兩次家電漲價(2017年和2021年),都與房產行業的波動變化有一定的關系。2016年,房地產“去庫存”帶來房產價格大漲,前三季度大中型城市房產銷售火爆。到四季度,不少城市都出臺了相應的調控政策。 購房與裝修買家電之間存在滯后效應,因此2017年房地產行情雖然冷卻下來,但家電的價格與銷量仍在上漲。 2020年在一定程度上重復了2016年的故事。國家統計局發布數據顯示,2020年全國商品房銷售面積176086萬平方米,同比增長2.6%;商品房銷售額173613億元,增長8.7%。 從絕對值上看,這一規模超過2018年的水平,再創歷史新高,進而帶動了家電產品的銷售情況。但整體上看,經過數十年的發展,家電行業的市場規模增速已經非常緩慢。

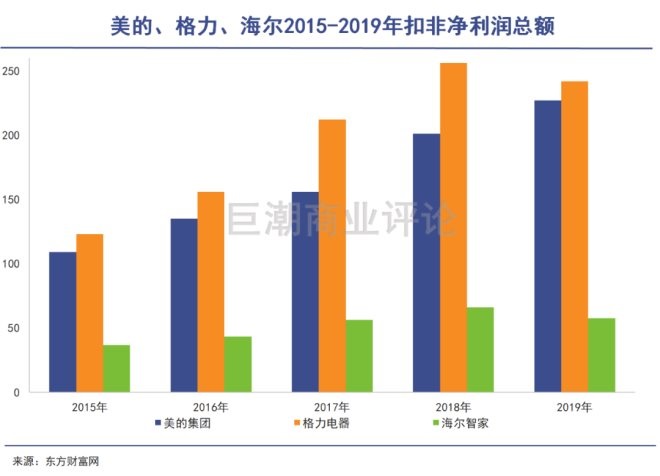

中國電子信息產業發展研究院發布的《2020上半年中國家電市場報告》顯示: 2020年上半年,我國家電市場零售規模為3690億元,比上年同期下降14.13%,大多數家電品類出現不同程度的市場萎縮,廚房電器、空調、彩電等銷售額降幅均超過20%。其中,空調品類整體零售額為921億元,同比下降22.54%。 與此同時,包括鋼材、玻璃、鋁、銅甚至紙箱用紙在內的各種原材料價格大幅度上漲,從成本端擠壓家電企業。 2020年底,空調壓縮機企業美芝、凌達、海立先后宣布漲價,隨后空調整機企業跟漲; 2021年3月開始,各類家電品種紛紛提價,整體上看白電漲價幅度為20%-30%,廚電、電視漲幅在10%左右,上游原材料的漲價壓力被傳導至消費者端。 集中帶來利潤與市值 但有一個問題是,上游漲價的行業比比皆是,為何家電行業能夠如此順利地將上游壓力多次傳導給下游的消費者? 如果再結合主要家電企業上市公司的財務數據、股價走勢看,就可以發現伴隨著漲價,美的集團、海爾智家、格力電器等企業的業績和股價水漲船高——家電漲價帶動了業績的增長,業績的增長帶動了股價的增長。

并且,三家巨頭企業不僅能夠在萎縮中的行業里轉嫁成本、持續盈利,還在不斷出錢回購自己的股份: 2020年4月,格力電器擬動用自有資金不低于30億且不超過60億元,回購股份價格不超過68.8元/股。回購股份將用于員工持股計劃或股權激勵; 2020年10月13日,格力電器發布公告稱,大股東提議繼續回購30億-60億元公司股份,回購價不超70元/股; 2020年10月下旬,美的完成了27億元的股票回購; 2021年2月24日,美的發布公告稱,按照回購數量上限1億股和回購價格上限140元/股的條件,以自有資金回購不超過140億元的股份; 2021年3月6日,海爾智家宣布以自有資金20億-40億元,以不高于每股46元的價格,回購公司股份以實施公司股權激勵計劃及/或員工持股計劃,以此進一步完善公司治理結構。 回購是企業向市場釋放看好自己后續發展的強烈信號,“家電三巨頭”是市場上為數不多的能夠長期、持續性地進行股份回購的上市公司。 幾家企業是如何支撐得起幾家企業持續性回購,以及回購背后隱含的、業績持續增長的預期的呢? 白電行業的集中度的不斷提高,是其中最為核心的原因。白電行業CR4(行業前四名)占比從 2015 年的 81.12%上升至 2019 年的 87.79%,在原本很高的水平上更進了一步。 也就是說,雖然國內白電市場的需求側出現了增長的停滯,但在供給側,向消費者提供產品的企業越來越少,這是國內家電企業敢于漲價最核心的理由。 另外從行業整體來看,中國家電產業的規模仍然相當龐大。據國家統計局數據顯示,2019年全年,家電全行業累計主營業務收入達到1.53萬億元,同比增長4.31 %;累計利潤總額達1338.6億元,同比增長11.89%。 2020年行業萎縮,受疫情因素的影響,積累的需求將很有可能在2021年釋放出來。從2021年1-2月家電的銷售數據來看,同比去年疫情期間,都有大幅度的提升。

海外收入的占比持續提升,也為幾家企業帶來了豐厚的回報,從2020年半年報的數據來看: 美的集團國外市場收入占比44.46%,利潤占比46.14%; 海爾智家國外市場收入占比46.48%,利潤占比41.56%; 格力電器外銷占比17.11%,利潤占比10.20%。 國內供給側出清+國際市場貢獻業績,幾家公司成了國內外通吃的跨國企業。過去幾年,凡是用老的“供大于求”的觀念眼光看待家電行業的,基本上都錯失了三巨頭市值的持續上漲。 變量在哪兒? 對于家電板塊“三巨頭”來說,牛市已是既成事實,未來如何還需重新判斷。市場里可能出現的變量又是什么呢? 綜合目前行業內的一些最新動態,筆者認為家電行業目前主要面臨三方面的變量:高瓴能否助力格力重回巔峰,新品牌的市占率提升,以及IoT家電是否會擾動目前的固定格局。 一旦這些變量顯現,目前相對穩定的競爭格局就會發生變化。強大新對手的出現,可能會影響到幾家企業的盈利能力。 首先是高瓴資本與格力電器的組合。從扣非凈利潤的絕對值看,格力電器過去多年一直超過美的和海爾,這與空調的消費數量更多有很大關系,但格力長期“單吊”空調,近些年被美的不斷擠壓生存空間,卻無法在多品類上與之競爭,最近兩年的業績情況并不理想。 高瓴的入主,可以幫助格力電器更好地進行多元化擴張,小家電成為了格力最近一段時間發力的重點。 值得注意的是,高瓴剛剛以約340億元的價格買入了飛利浦家電資產,其中最核心的產品,就是包括廚房用品在內的各類小家電。目前,市場普遍預期未來高瓴會將這部分業務與格力電器進行整合,從而讓格力以多品牌的方式,實現多品類的產品布局。 如果這些動作順利推進,格力將很有可能更快恢復元氣,在財務和股價表現方面“反攻”美的。 第二個變量,是看新品牌能做到什么程度。冰箱、洗衣機、空調等大家電由于更高的門檻壁壘,新品牌想入局非常難,行業內的新品牌主要集中在小家電層面。 目前以小熊電器、北鼎股份為代表的新品牌以新穎的產品設計、各種垂類小家電為切入口進軍家電市場,一度被年輕消費者所追捧,也受到了資本認可。 但這些新品牌未來的發展情況存在較大的不確定性,投資者無法從其在電餅鐺、電烤箱、榨汁機產品上的成功,去推斷出其未來能夠在冰洗空調上的成功,即便是“新消費者欽點新品牌”,也需要一個漫長的品牌培育過程。 最后一點,是以小米為代表的IoT(萬物互聯,特指各類智能家居用品),將對現有家電格局形成沖擊,并且站在了“智能”的上風向。

與上述新品牌不同的是,小米已經在空調、冰箱、電視機等大家電方面有了一定的勢能。2019年,小米空調獲得網絡銷售渠道第一名的成績,電視機銷量連續兩年國內銷量第一。 不夸張地說,小米已經是家電市場上一個有分量的玩家,并且是有套路、有邏輯地打了IoT戰略的差異化,以手機為中樞去強調自己“智能家電”的屬性,這是幾個家電巨頭所不具備的優勢。 除了小米之外,榮耀也是IoT的一個重要參與者,目前有電視產品,未來大概率將會和小米一樣推出大小家電類。甚至可以說,目前主要的手機廠商,都是未來IoT的潛在參與者。 這些企業會成為家電行業的攪局者。如何在智能時代保持自己的強勢,是美的、格力和海爾一直在思考并嘗試解決的課題,但從過去和當下的產品情況來看,并無系統性突破,這也是幾家在長期發展中最大的隱患之一。 寫在最后 家電產品價格的持續上漲,背后是由規模優勢、品牌優勢造成的產業集中度提升的邏輯,這套邏輯并不難以理解。 其實比起這些邏輯,更難以掌控的是,這個邏輯能夠持續的時間能有多久:“三巨頭”享受了龐大的市場與利潤,就要直面更加激烈的競爭。 當一個行業有足夠的利潤,自然會吸引到強大的對手——就像小米在家電領域的入局與破局,這就是存量市場博弈的宿命與規律。 |

|

|

| 原標題:家電憑什么漲價? / 編輯: |

- ◆第一商業網版權與免責聲明

1、凡本網注明“摘自:本站原創”的所有作品,版權均屬第一商業網所有,未經本網書面授權不得轉載、摘編、復制或利用其他方式使用上述作品。已經本網授權使用作品的,被授權人應在授權范圍內使用,并注明“來源:第一商業網”。

違反上述聲明者,本網將追究其相關法律責任。

2、本網其他來源作品,均轉載自其他媒體,轉載目的在于傳播更多信息,豐富網絡文化,此類稿件不代表本網觀點。

3、任何單位或個人認為本網站或本網站鏈接內容可能涉嫌侵犯其合法權益,應該及時向本網站書面反饋,并提供身份證明,權屬證明及詳細侵權情況證明,本網站在收到上述法律文件后,將會盡快移除被控侵權的內容或鏈接。

4、如因作品內容、版權和其他問題需要與本網聯系的,請在該事由發生之日起30日內進行。電話:020-38248250 傳真 020-38248296

|